Igual que cuando miramos el palmarés de la Champions y nadie recuerda que el campeón ganó aquella final de 1994 por un penalti injusto, dentro de unos años, cuando repasemos la evolución anual de los mercados, miraremos este último ejercicio y pensaremos que fue un ejercicio tranquilo.

Igual que cuando miramos el palmarés de la Champions y nadie recuerda que el campeón ganó aquella final de 1994 por un penalti injusto, dentro de unos años, cuando repasemos la evolución anual de los mercados, miraremos este último ejercicio y pensaremos que fue un ejercicio tranquilo.

¿Cómo terminó el pasado año?

En la foto final de 2016, los índices lograron rentabilidades positivas en la mayoría de los activos, incluso con grandes ganancias en mercados como el estadounidense o en sectores como las materias primas. En España, el Ibex cedió un 2%, pero en realidad acabó con ganancias si le sumamos los dividendos que pagaron sus compañías.

“A lo largo del 2016 hemos visto de todo. ¡Descubre las 5 lecciones de inversión que nos ha dejado este año!”

Sin embargo, quienes han vivido este último año de cerca manifiestan que ha sido casi lo contrario: una de las temporadas más complejas para la inversión de los últimos lustros. Entonces ¿qué influye en el resultado final?

5 lecciones que influyen en una buena estrategia de inversión a largo plazo

- Las emociones, decisivas

¿Recuerdas el tremendo inicio de 2016? Desplomes diarios en las bolsas, rumores de crisis de reservas en China, especulaciones de situación límite en uno de los mayores bancos europeos, quiebras en grandes compañías energéticas por la caída del petróleo… ¡Las portadas de los diarios y las webs financieras invitaban a salir corriendo! Fue una prueba de fuego para comprobar si cuando decimos que invertimos a largo plazo, realmente lo hacemos o no.

Momentos como aquel se repiten con relativa frecuencia en mercado. Cuando buscamos rentabilidad para nuestros ahorros en los mercados, deberíamos aceptar que hay un precio a pagar: la volatilidad y los pánicos irracionales de corto plazo. Y recordar que, aun siendo habituales a lo largo del tiempo, las bolsas obtienen los mejores retornos a largo plazo.

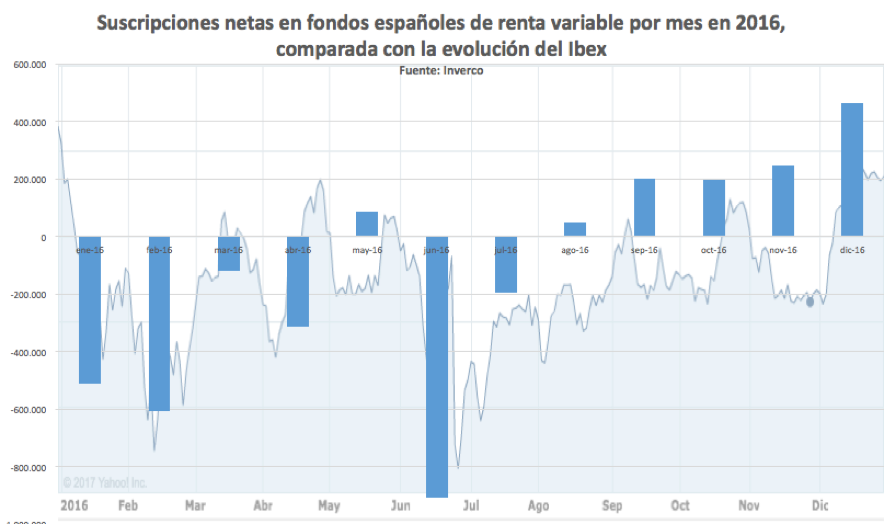

Vender en ese momento de pánico, sucumbir a los nervios, lleva a salir en el peor momento, como se puede ver en el gráfico a continuación (Fuente: Finect). Las barras muestran las entradas y salidas netas de dinero por mes y el gráfico, la evolución del Ibex. Como se puede ver, la mayor parte de las ventas se hacen en mínimos.

Además, saliendo desde abajo se hace más difícil volver a entrar si los mercados reaccionan con fuerza, porque cuesta mucho comprar más caro algo que vendiste más barato.

- Cartera diversificada: cuidado con jugar a un activo

A lo largo del último año hemos visto de todo. Primero, el hundimiento de las materias primas, con su violenta reacción posterior a partir de finales de febrero; los bancos europeos bajaron a zona de mínimos en la previa del verano, para después ser el sector con mejor comportamiento a final de año. La renta fija empezó de maravilla, pero perdió buena parte de lo ganado a partir de la victoria de Trump.

Prever el próximo sector o activo de moda puede convertirse en una auténtica pesadilla si nos equivocamos con la apuesta, con lo fácil y tranquilo que puede ser tener una cartera bien diversificada, que no dependa de aciertos o errores en grandes posiciones, para ganar dinero o evitar pérdidas permanentes de capital.

- Cuidado con las apariencias de seguridad

La renta fija de los gobiernos registró en 2016 sus máximos históricos de precio, a pesar de que la mayoría de las emisiones ofrecían tipos de interés negativos o cercanos a cero. Es decir, en el mejor de los casos, al vencimiento el inversor recibía un poco menos del dinero que prestaba a estos gobiernos.

Esto solo se explicaba con dos argumentos: por un lado, todo parecía tan incierto que valía la pena «pagar» por tener el dinero en los activos más seguros; por otro, los grandes inversores confiaban en que el BCE les compraría esos bonos a un precio superior al que estaban pagando. Sin embargo, ganó Trump las elecciones y el mercado empezó a pensar que las medidas proteccionistas conllevarían un aumento de la inflación. Esto, unido al rebote de las materias primas, llevó a un giro en el precio de los bonos, porque las potenciales subidas de tipos empezaron a estar sobre la mesa de nuevo. Y, en ese contexto, el riesgo de perder dinero en renta fija es mayor.

Lo mismo sucedió con las acciones de compañías consideradas más seguras, en las que el inversor había ido buscando certidumbre en sus inversiones. Con el giro del mercado tras la victoria de Trump, muchas de estas empresas han pasado al furgón de cola de los mercados.

- La política hace ruido a corto plazo, pero apenas se escucha a largo

¿Quién iba a decir que el año en que los británicos votaron a favor del Brexit su bolsa se elevaría a máximos históricos? ¿Quién habría pronosticado que, tras la victoria en EE.UU. de un candidato como Trump, el Dow Jones se dispararía a zona récord, llegando a alcanzar pocos meses después la cima de los 20.000 puntos? En ambos casos, las noticias de esos días generaron picos de volatilidad en los mercados, sí. Enormes en el caso del Brexit, donde las bolsas llegaron a sufrir uno de los descensos más abruptos de su historia en una sola sesión.

Al final, las empresas y los negocios más grandes del mundo han pasado por situaciones de liderazgo político de todo tipo a lo largo de su historia y han seguido creciendo y aumentando sus beneficios a largo plazo, a pesar de los problemas puntuales. Al final, para un inversor de largo plazo, esta es realmente la clave.

- ¿Momento ideal para invertir? Mejor hacerlo de modo periódico

A menudo, los inversores nos preguntamos cuándo será el mejor momento para invertir. La teoría parece de perogrulllo: cuando las bolsas estén baratas, para que así podamos vender caro en el futuro y obtener una buena rentabilidad. La práctica ya es otra cosa…

Cuando los mercados están realmente baratos suele ser en momentos de pánico, en los que curiosamente hacemos lo contrario: vender en vez de comprar. Esto es porque proyectamos las caídas que vemos hacia el futuro. Del mismo modo, compramos cuando vemos que la bolsa sube, porque pensamos que las subidas continuarán y queremos beneficiarnos de la tendencia, aunque en realidad las acciones están más caras que en los momentos de pánico.

Haciendo aportaciones periódicas a nuestros fondos de inversión o planes o si vamos entrando paulatinamente en el mercado, de manera progresiva, reducimos el riesgo de movernos a pie cambiado con los mercados. ¡Gracias a esta estrategia, habríamos evitado vender en mínimos de febrero del año pasado!

¿Estás de acuerdo con estas cinco lecciones? ¿Qué otras añadirías a partir de tu experiencia?

Si te ha gustado este artículo quizá te interese este otro: ¿Cómo tomar mis decisiones financieras?