En los últimos meses hemos vivido un fuerte crecimiento de las bolsas occidentales. La americana, el S&P 500, ha subido un 40% desde mediados de 2012; la bolsa europea lo ha hecho en un 50% en el mismo período y la española en más de un 60%.

A medio y largo plazo la visión es optimista porque a medida que se deje atrás la crisis, las bolsas continuarán reflejando el crecimiento económico. Pero hasta entonces, en las próximas semanas o meses habrá correcciones, momentos de bajada que permitirán a esos mercados recuperar el aliento después de este impulso en el crecimiento. Como siempre ha sucedido. Por esto, no debemos alarmarnos cuando lleguen estos descensos.

Esas pausas o períodos de bajadas entre efectos de subida a medio y largo plazo no son sólo esperables, también deseables. Quien ahorra a largo plazo debe esperar con anticipación esas correcciones, porque le permiten invertir en mejores condiciones. En términos de otro sector, para este tipo de ahorrador sería como la campaña de rebajas de las bolsas.

Esta no es la visión habitual entre la mayoría de los ahorradores que, en general, ante las bajadas de los mercados tienden a retirarse o abstenerse de invertir. La diferencia entre quienes ven una bajada como una oportunidad o como una catástrofe está en el acompañamiento, las recomendaciones e información que han recibido de su entidad o su asesor.

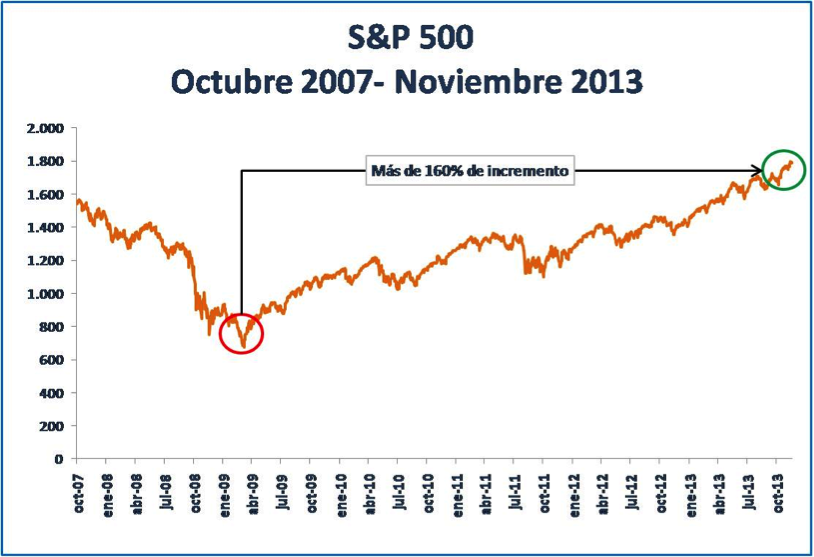

Veamos lo que ha sucedido, por ejemplo, en la bolsa americana estos últimos años. El gráfico muestra cómo el índice S&P 500 alcanzó su mínimo tras el estallido de la crisis el 9 de marzo de 2009 cuando cerró a 676,53 puntos:

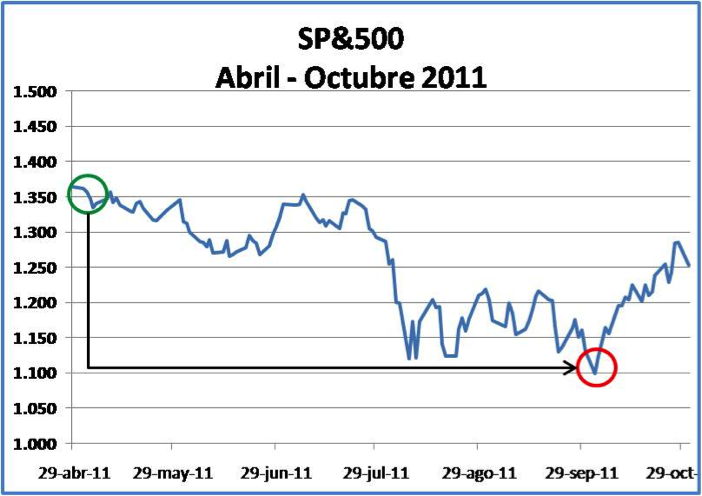

Desde ese momento hasta hoy el S&P 500 ha subido más del 160% hasta alcanzar ahora sus máximos históricos, pero con muchos altibajos. La línea naranja muestra correcciones en su recorrido: después de dos años desde sus mínimos de 2009, el S&P 500 había subido un 100% en abril de 2011. En ese punto, un descenso hizo que hasta octubre de ese año bajase casi un 20%. Luego volvió a subir y continuó su tendencia alcista, siempre con altibajos, hasta hoy:

¿Qué hubiese pasado si los inversores se hubieran “apeado” en una de esas correcciones? Habrían perdido el resto de crecimiento de ese mercado: casi la mitad del total.

Un ahorrador bien asesorado y prevenido de que es inevitable que la renta variable sufra altibajos a corto plazo, si bien a largo plazo sube, habría aprovechado la oportunidad de invertir con precios ‘de rebajas’. En cambio, uno sin el correcto asesoramiento probablemente habría salido del mercado perdiendo el crecimiento posterior.

Por eso los Consultores de Banca Personal de Banco Mediolanum no sólo muestran a los clientes que la renta variable ha demostrado históricamente ser el activo más rentable. También les anuncian las bajadas que habrá en el camino, que deben contemplarse como oportunidades.

Un buen aliciente para la oportunidad que supone la próxima bajada está en lo que opina Warren Buffet respecto a inversiones a largo plazo: “Sé codicioso cuando los demás son temerosos y temerosos cuando los demás son codiciosos”.

¿Está preparado para aprovechar las próximas rebajas?

Salvo La Porta

Director Comercial en Banco Mediolanum

Lo que no entiendo es que con estas bajadas se ha perdido todo lo ganado hasta ahora.

Es así?

Gracias,